Teil 3 von 4

Worauf es im Umgang mit Banken ankommt und wie das Bankenrating erfolgt, habe ich in meinen ersten beiden Beiträgen zur Vorbereitung von Bankengesprächen bereits beschrieben. Ob Sie nur Darlehen verlängern wollen oder über neue Finanzierungsmöglichkeiten verhandeln müssen: Ihre Bank oder andere Investoren ziehen immer auch Ihren Jahresabschluss, also Bilanz sowie Gewinn- und Verlustrechnung (GuV) zur Beurteilung der Bonität heran. Anhand entsprechender Kennzahlen können weitergehende Erkenntnisse über die Unternehmenslage gewonnen werden. Ich möchte Ihnen einige der entscheidenden Kennzahlen zur Finanzstruktur und Liquidität sowie zur Rentabilität einmal vorstellen und darstellen, worüber sie Auskunft geben.

KENNZAHLEN ZUR FINANZSTRUKTUR UND LIQUIDITÄT

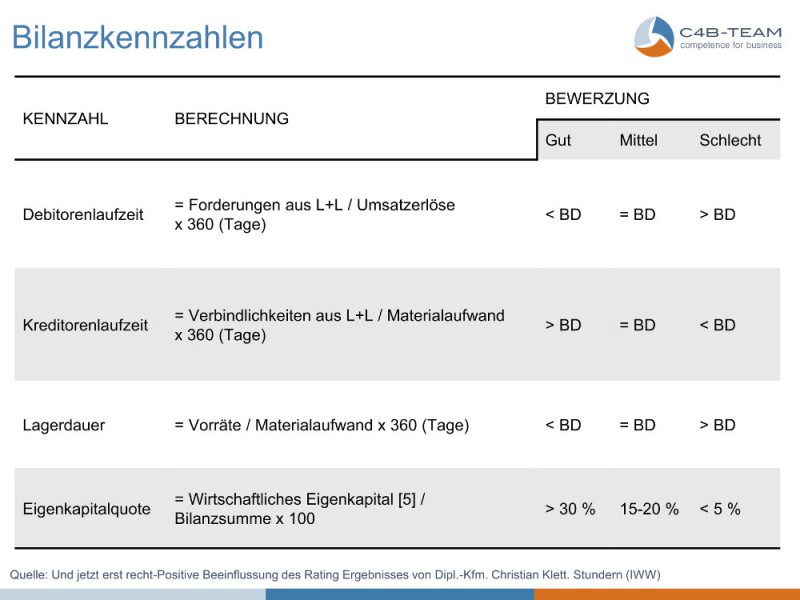

Eigenkapitalquote

| Eigenkapitalquote = | Eigenkapital x 100

Bilanzsumme |

Gibt Auskunft über: Wie hoch ist der Anteil des Eigenkapitals am Gesamtkapital?

- Je höher die Eigenkapitalquote, umso höher ist die finanzielle Stabilität des Unternehmens und die Unabhängigkeit gegenüber Fremdkapitalgebern

Anlagendeckung

| Anlagendeckung = | Eigenkapital + langfr. Kredite + langfr. Rückstellungen x 100

Anlagevermögen |

Gibt Auskunft über: Ist die langfristige Finanzierung des Anlagevermögens gesichert?

- Je geringer die Anlagenintensität, desto höher ist die Flexibilität eines Unternehmens schneller an liquide Mittel zu kommen. Das Ausfallrisiko wird bei einer zu starken Anlagenintensität als höher eingeschätzt.

Liquidität II. Grades

| Liquidität II. Grades = | (Flüssige Mittel, Bank + Forderungen + sonst Vermögensgegenstände bis 1 J.) x 100 kurzfristige Verbindlichkeiten bis 1 Jahr |

- Gibt Auskunft über: Ist das Unternehmen kurzfristig zahlungsfähig?

- Es werden kurzfristige Zahlungseingänge den kurzfristigen Zahlungsausgängen gegenübergestellt. Je höher die Liquidität, umso zahlungsfähiger ist das Unternehmen.

Wenn beispielsweise die Aussage lautet: Die Liquidität II. Grades beträgt 85 %. Was bedeutet das? Was müssten Sie als Unternehmen tun?

Die Aussage ist abhängig von Ihrem Unternehmen und Tätigkeitsumfeld. Ein anlageintensives Industrieunternehmen benötigt mindestens eine Liquidität von 100 %. Lieber sehen die Banken hier allerdings 110 % und mehr. Das Unternehmen müsste dann dringend kurzfristige Kredite umschichten in langfristige Kredite, sowie Maßnahmen zur Steigerung der Liquidität ergreifen wie z.B. Working Capital Management, Kostensenkungsmaßnahmen, Steigerung der Preisdurchsetzung im Markt etc.. Außerdem wäre eine aussagefähige Liquiditätsplanung sehr wichtig, um aktuelle Entwicklungen zu beobachten und gegebenenfalls Steuerungsmaßnahmen einleiten zu können.

Bei einem Handelsunternehmen mit einem hohen Lagerumschlag ist eine Liquidtät von 85 % durchaus ausreichend. Hier wäre ein Benchmarking mit dem Wettbewerb aussagefähig.

Netto-Umlaufvermögen (Net Working Capital)

| Net Working Capital = | Umlaufvermögen

Kurzfr. Verbindlichkeiten |

- Gibt Auskunft über: Können alle kurzfristigen Verbindlichkeiten zeitnah bezahlt werden?

- Ein Working Capital über 100 % bedeutet, dass auch Teile des Umlaufvermögens mit Eigenkapital und langfristigen Fremdmitteln gedeckt sind.

- Banken möchten hier in der Regel 130-150 % und mehr sehen.

Nettoverschuldung = Verbindlichkeiten Bank – flüssige Mittel

| Nettoverschuldung in Jahren = | Nettoverschuldung

Cash Flow |

- Gibt Auskunft über: Mit welchem Betrag bin ich verschuldet?

- Wann könnte diese Verschuldung theoretisch“ getilgt sein?

Lagerumschlag

| Lagerumschlag Vorräte = | Material-/Warenaufwand

Durchschnittl. Vorräte |

- Gibt Auskunft über: Wie oft wurde in einem Jahr der durchschnittliche Lagerbestand umgesetzt?

- Je höher der Lagerumschlag, umso weniger Kapital ist im Unternehmen gebunden.

Zahlungsziel Forderungen

| Zahlungsziel Forderungen = | Durchschn. Forderungen x 360

Umsatzerlöse |

- Gibt Auskunft über: Nach wie vielen Tagen zahlen die Kunden?

- Je schneller die Kunden zahlen, umso besser für das Unternehmen

RENTABILITÄTSKENNZAHLEN

Handelsspanne

| Handelsspanne = | Rohertrag x 100

Gesamtleistung |

Gibt Auskunft über: Was bleibt übrig zur Deckung der eigenen Kosten?Oder auch: Differenz zwischen (Netto-) Verkaufspreis und dem (Netto-) Einkaufspreis

Was sagt es aus, wenn der relative Deckungsbeitrag steigt?

- Produktmix, Ländermix, Kundenmix verbessert

- Preisdurchsetzung am Markt steigt

- Günstigerer Materialeinkauf

- Weniger Schwund / Verschrottung / Reichweitenabschläge

- Währungsdifferenzen

Personalaufwandsquote

| Personalaufwandsquote = | Personalaufwendungen x 100

Umsatzerlöse |

- Gibt Auskunft über: Wie hoch ist der Personalkostenanteil auf den Umsatz bezogen?

Arbeitsproduktivität

| Arbeitsproduktivität = | Umsatzerlöse

Anzahl Arbeitnehmer |

- Gibt Auskunft über: Wie hoch ist der Umsatz je Mitarbeiter?

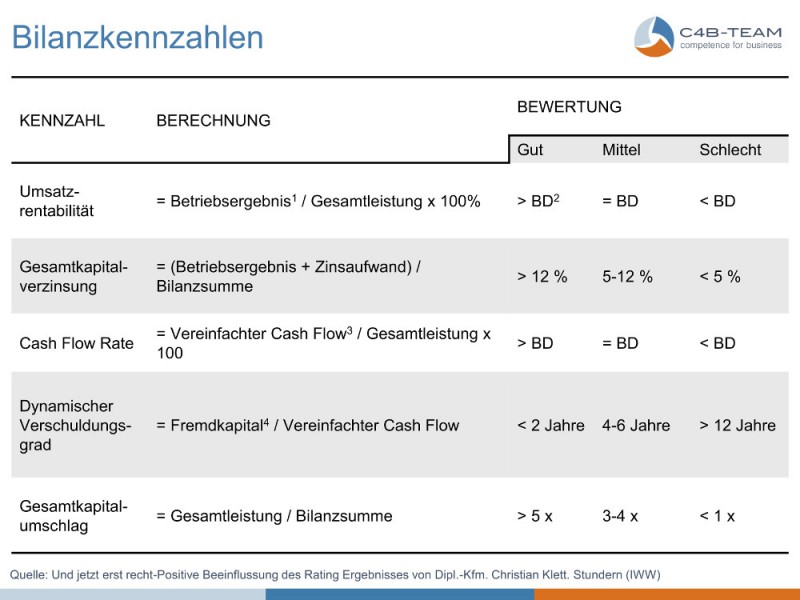

Umsatzrentabilität

| Umsatzrentabilität = | Jahresergebnis vor Steuern x 100

Umsatzerlöse |

- Gibt Auskunft über: Wie viel Euro je 100 Euro Umsatzerlös wurden verdient?

- Die „Umsatzgewinnrate“ wird oft an erster Stelle genannt. Hohe Umsatzrentabilität heißt, dass das Unternehmen im Hinblick auf die Größe seines Geschäftsvolumens einen hohen Gewinn erwirtschaftet.

Gesamtrentabilität

| Gesamtrentabilität = | (Jahresergebnis vor Steuern + Zinsaufwand ) x 100

Bilanzsumme |

- Gibt Auskunft über: Ertragskraft des Unternehmens bezogen auf die Bilanzsumme,

bereinigt um Eigen- oder Fremdfinanzierungsanteile - Der Zinsaufwand wird zum Jahresergebnis vor Steuern hinzugerechnet. Damit sollen die unterschiedliche Ausstattung der Unternehmen mit Eigen- und Fremdkapital und die daraus resultierenden unterschiedlichen Zinsbelastungen neutralisiert werden.

- Beurteilung der Ertragskraft eines Unternehmens unabhängig von dessen Finanzierung und hervorragend geeignet für einen Branchenvergleich.

Eigenkapitalrentabilität

| Eigenkapitalrentabilität = | Jahresergebnis vor Steuern x 100

Eigenkapital |

- Gibt Auskunft über: Ertragskraft des Unternehmens bezogen auf das Eigenkapital

Cash flow

Cash flow

= Jahresergebnis nach Steuern

+ Abschreibungen

+ Veränderungen langfristige Rückstellungen

+/- außerordentliches Ergebnis

- Gibt Auskunft über: In welchem Umfang kann sich das Unternehmen aus eigener Kraft finanzieren?

- Der Cashflow zeigt an, in welcher Höhe Unternehmen aus der Umsatztätigkeit flüssige Mittel zur Verfügung stehen, um z.B. liquide Mittel aufzubauen, Schulden zu tilgen, Investitionen zu tätigen oder Gewinne auszuschütten.

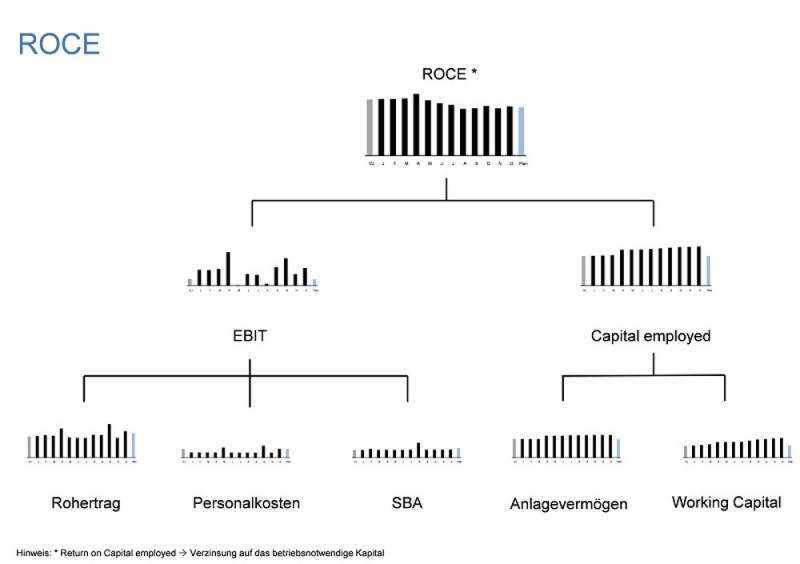

EBIT

EBIT (= Earnings before interest and taxes)

= Jahresergebnis vor Steuern

+/- Zinsergebnis

+/- außerordentliches Ergebnis

- Gibt Auskunft über: Wie hoch ist der betriebliche Gewinn durch die eigentliche Tätigkeit?

- Wichtig im Branchenvergleich, da hier Finanzierung in Form von Eigen- und Fremdkapital und die Steuerpolitik neutralisiert werden.

EBIT + Abschreibungen = EBITDATA

(Earnings before Interest, Taxes, Depreciation and Amortization =

Ergebnis vor Zinsen, Steuern und Abschreibungen)

Damit Sie ermitteln können, wie Ihr Unternehmen im Vergleich zum Branchendurchschnitt steht, können Sie Branchen-Vergleichskennzahlen ermitteln. Sie finden diese unter anderem bei folgenden Quellen:

- unternehmensregister.de

- bundesanzeiger.de

- Datev

- Handelskammern

- Banken

Haben Sie noch einen Tipp, wie Sie den Branchenvergleich vornehmen können? Ich freue mich auf Ihre Zuschrift unter u.schroeder@c4b-team.de

Im vierten Teil meines Beitrags zur professionellen Vorbereitung von Bankengesprächen geht es um praktische Handlungsempfehlungen wie die Aufbereitung der Unterlagen für das Gespräch und Empfehlungen für Darstellungsformen.

[…] ← Vorherige […]